Suy thoái kinh tế, trong mắt của đại đa số công chúng, thường được mặc định là một thảm họa tài chính cần phải tránh né tuyệt đối. Tuy nhiên, dưới góc nhìn của một nhà đầu tư chuyên nghiệp, suy thoái không phải là "tận thế", mà là một cơ chế sàng lọc tự nhiên của thị trường. Đây là thời điểm mà dòng tiền chuyển dịch từ những tay mơ (amateur) sang những nhà đầu tư có kỷ luật và kiến thức nền tảng vững chắc. Bài viết này sẽ không đưa ra những lời khuyên sáo rỗng về việc "bắt đáy", mà tập trung vào cấu trúc tư duy quản trị rủi ro và phương pháp phân bổ tài sản dựa trên dữ liệu thực tế. Mục tiêu tối thượng không chỉ là bảo vệ tài sản, mà là thiết lập một vị thế vững chắc để đón đầu chu kỳ tăng trưởng tiếp theo.

Để giải quyết một vấn đề, trước tiên ta phải định nghĩa nó một cách chính xác. Suy thoái kinh tế (Recession) về mặt kỹ thuật thường được xác định khi GDP tăng trưởng âm trong hai quý liên tiếp. Tuy nhiên, đối với nhà đầu tư, định nghĩa này là chưa đủ và thường có độ trễ.

Bản chất thực sự của suy thoái là gì?

Đó là giai đoạn "thắt chặt thanh khoản" và "tái định giá tài sản". Khi lãi suất tăng lên để kiềm chế lạm phát, chi phí vốn trở nên đắt đỏ. Những doanh nghiệp xác sống (zombie companies) sống nhờ nợ vay giá rẻ sẽ bị đào thải. Những tài sản bị thổi giá (bong bóng) sẽ quay về giá trị thực.

Suy thoái không phải là sự biến mất của giá trị. Tiền không tự nhiên bốc hơi khỏi nền kinh tế, nó chỉ chuyển từ dạng tài sản rủi ro cao (cổ phiếu đầu cơ, bất động sản dùng đòn bẩy cao, tiền mã hóa không ứng dụng) sang các dạng tài sản trú ẩn an toàn (tiền mặt, vàng, trái phiếu chính phủ). Hiểu được sự luân chuyển này là chìa khóa đầu tiên để không rơi vào hoảng loạn. Tư duy đúng đắn ở đây là: Không cố gắng chống lại thị trường, mà hãy nương theo dòng chảy của vĩ mô để điều hướng cánh buồm tài chính cá nhân.

Trong giai đoạn kinh tế hưng thịnh, người ta thường tôn sùng "Lãi vốn" (Capital Gain - chênh lệch giá mua bán). Nhưng khi suy thoái ập đến, "Dòng tiền" (Cash Flow) mới là yếu tố quyết định sự sống còn.

Quỹ dự phòng khẩn cấp: Tấm khiên chắn đầu tiên

Sai lầm phổ biến nhất của nhà đầu tư cá nhân là "tất tay" (all-in) vào các kênh đầu tư mà bỏ qua lớp đệm an toàn. Trong suy thoái, rủi ro mất việc làm hoặc thu nhập giảm sút là hiện hữu. Quỹ dự phòng khẩn cấp không phải là một khoản đầu tư để sinh lời, nó là "chi phí bảo hiểm" cho tâm lý.

Hãy phân biệt rõ:

Sự kỷ luật trong việc xây dựng và duy trì quỹ dự phòng thể hiện năng lực quản trị tài chính cá nhân. Chỉ khi tấm khiên này vững chắc, bạn mới có đủ sự tĩnh tâm (tâm lý giao dịch ổn định) để thực hiện các quyết định đầu tư sáng suốt.

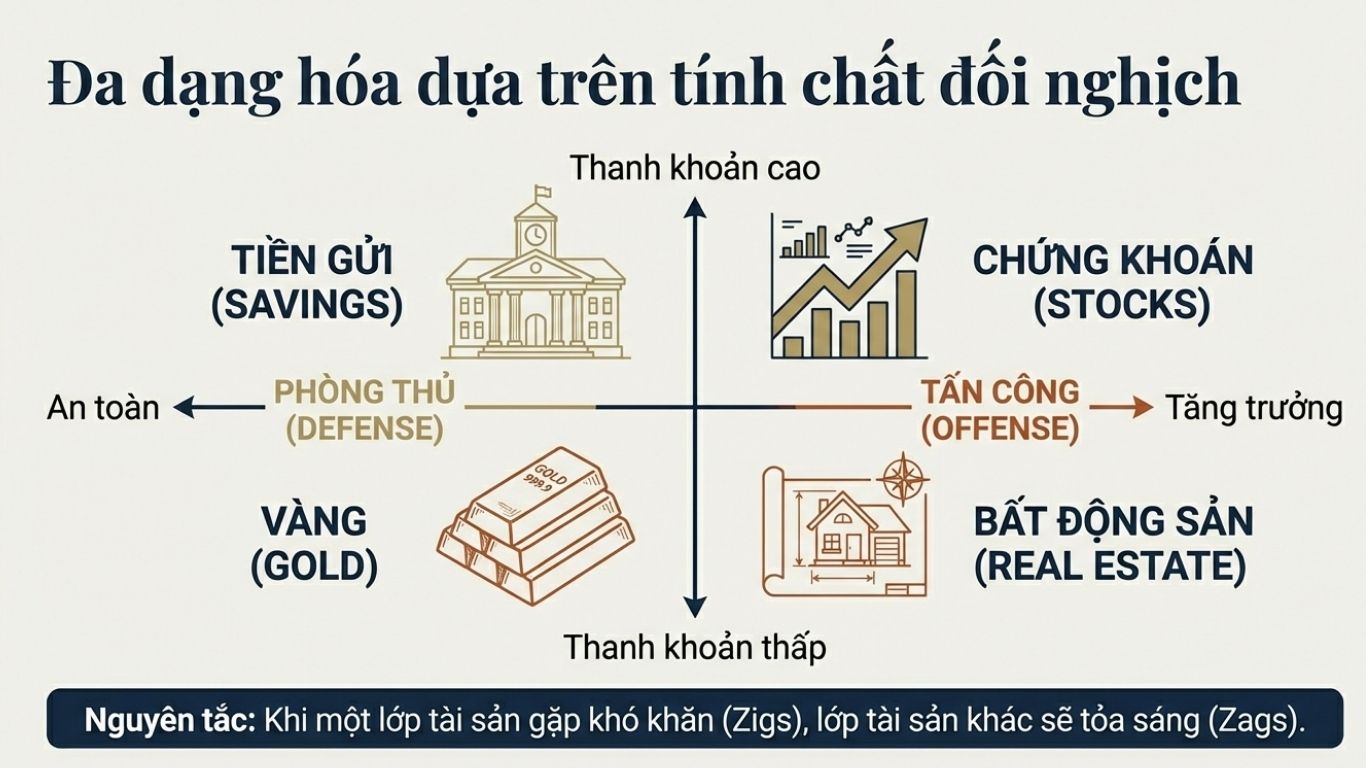

Khi đã có lớp phòng thủ, câu hỏi tiếp theo là tấn công vào đâu? Nguyên tắc cốt lõi là đa dạng hóa, nhưng không phải đa dạng hóa mù quáng (mua mỗi thứ một ít), mà là đa dạng hóa dựa trên tính chất đối nghịch của các lớp tài sản.

Vàng: Hầm trú ẩn hay kênh đầu cơ?

Vàng luôn là cái tên được nhắc đến đầu tiên trong khủng hoảng. Nhưng cần hiểu đúng vai trò của nó.

Tiền gửi Tiết kiệm: Sự trở lại của lãi suất

Trong môi trường lãi suất cao để chống lạm phát, tiền mặt không còn là "rác" như giai đoạn tiền rẻ.

Bất động sản: Cuộc chơi của người trường vốn

Suy thoái là "kẻ thù" của đòn bẩy tài chính nhưng lại là "bạn thân" của tiền mặt.

Chứng khoán: Rủi ro hay Cơ hội đổi đời?

Đây là thị trường phản ứng nhạy bén nhất và cũng khốc liệt nhất.

Chúng ta đã nói về "cái gì" (tài sản), giờ hãy nói về "như thế nào" (kỹ năng). Trong đầu tư, kiến thức giúp bạn kiếm tiền, nhưng kỷ luật mới giúp bạn giữ tiền.

Đầu tư vào bản thân: Kênh sinh lời vô hạn

Warren Buffett từng nói: "Khoản đầu tư tốt nhất bạn có thể thực hiện là đầu tư vào chính mình". Trong suy thoái, rủi ro thất nghiệp tăng cao. Việc nâng cao kỹ năng nghề nghiệp (up-skilling) hoặc học thêm kỹ năng mới (re-skilling) là cách tốt nhất để bảo vệ nguồn thu nhập chính - dòng máu nuôi sống danh mục đầu tư.

Đừng chỉ học cách đọc biểu đồ nến, hãy học cách đọc báo cáo tài chính, hiểu về vĩ mô, và hiểu về chu kỳ kinh tế. Kiến thức sẽ triệt tiêu nỗi sợ hãi mơ hồ.

Kỷ luật Dollar-Cost Averaging (DCA)

Thay vì cố gắng trở thành nhà tiên tri dự đoán đúng đáy thị trường (điều mà ngay cả các chuyên gia hàng đầu cũng hiếm khi làm được), hãy sử dụng chiến lược Trung bình giá (DCA).

Quản trị rủi ro: Biết người biết ta

Đừng bao giờ sao chép danh mục đầu tư của người khác. Mỗi người có một "khẩu vị rủi ro" và "thời gian đáo hạn" khác nhau.

Một bài kiểm tra đơn giản: Nếu khoản đầu tư khiến bạn mất ngủ vào ban đêm, nghĩa là bạn đang chấp nhận rủi ro vượt quá khả năng chịu đựng của mình. Hãy giảm tỷ trọng cho đến khi bạn ngủ ngon trở lại.

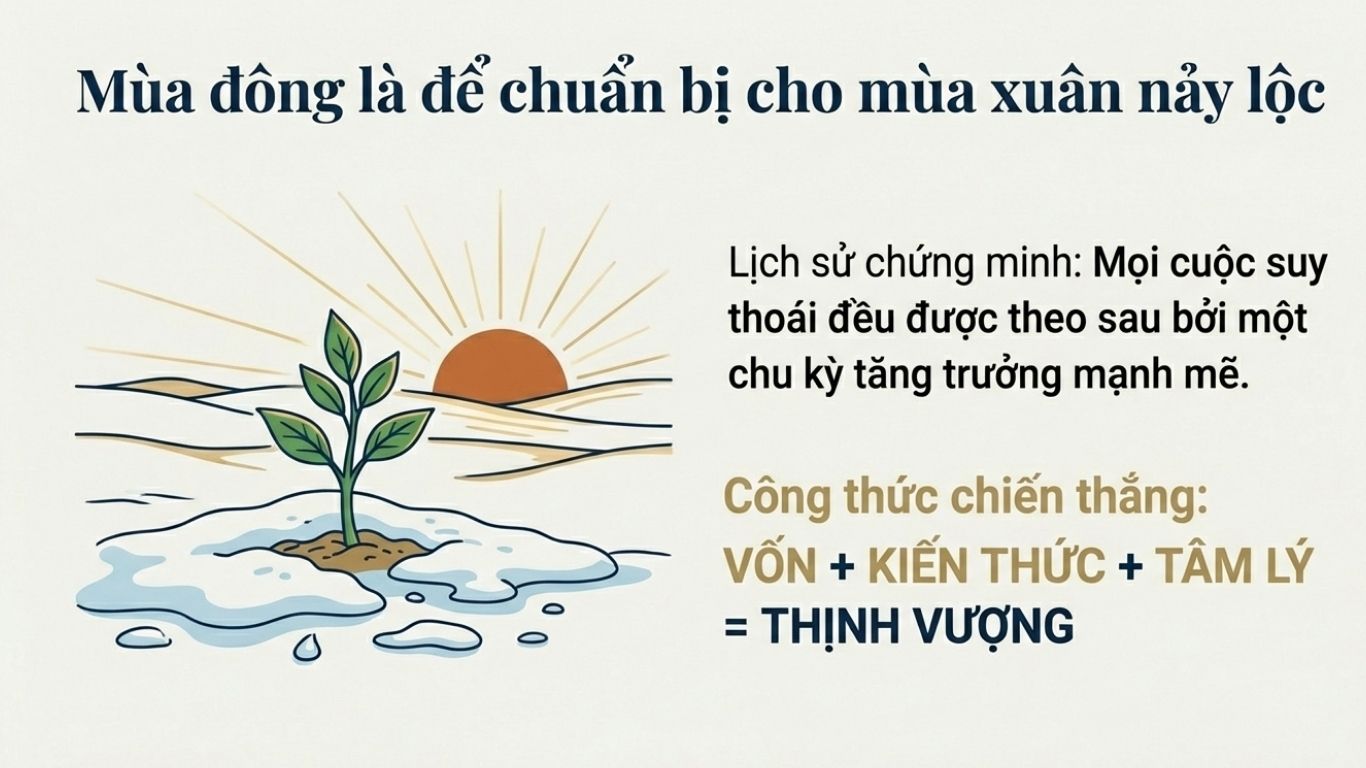

Suy thoái kinh tế giống như mùa đông. Nó khắc nghiệt, lạnh lẽo nhưng là điều kiện cần thiết để tiêu diệt sâu bọ và chuẩn bị dinh dưỡng cho mùa xuân nảy lộc. Lịch sử tài chính hàng trăm năm qua đã chứng minh: Mọi cuộc suy thoái rồi sẽ kết thúc, và sau đó là một chu kỳ tăng trưởng mới mạnh mẽ hơn.

Sự khác biệt giữa người giàu lên sau khủng hoảng và người nghèo đi nằm ở sự chuẩn bị.

Hãy nhìn vào bức tranh lớn. Đừng đầu tư chỉ để kiếm vài phần trăm lợi nhuận trong tuần sau. Hãy đầu tư để kiến tạo sự thịnh vượng cho 5, 10 năm tới. Đầu tư trong suy thoái không cần phép màu hay sự may mắn, nó cần một cái đầu lạnh, một trái tim nóng và một kỷ luật thép. Đó mới là con đường bền vững để không chỉ bảo vệ mà còn gia tăng tài sản một cách ngoạn mục khi cơn bão đi qua.

Quý khách điền thông tin bên dưới chúng tôi sẽ liên hệ trong thời gian sớm nhất